市川市本八幡の相続相談に強い弁護士、羅針盤の本田です。

いつかは考えないといけない、相続の問題。

多くの方にとってははじめての経験となるため何をどう進めればよいのか、わからないのではないでしょうか。

また、相続される資産は数千万円以上になることも多くなります。

その額の大きさと、相続に関する知識が無いばかりに、今まで仲が良かった身内と揉めてしまう方も少なくありません。

そこで、今回は弁護士としての私の目線や、多くの相続案件に携わってきた経験をもとに相続手続きの全体像やポイントについて簡単、分かりやすく解説していきます。

これから、相続について考える方や、何か相続に関して問題を抱えている方はぜひ参考にしてください。

【この記事を書いた弁護士】

弁護士 本田真郷(ほんだまさと)

「お客様の根本問題を解決する」がモットー。15年以上弁護士として活躍する中で多くの相続問題の解決に携わる。相続に関しての不安を解決してもらう無料相続相談会を事務所にて開催中。

相続とは

まず、相続とは何か?というところからです。

相続とは、その人がお亡くなりになったときに、その方が持っていた財産を、親族(法定相続人)がもらいうけることをいいます。

その方の、旦那さんや奥さん、子どもなど、多くの人間が関わってきます。

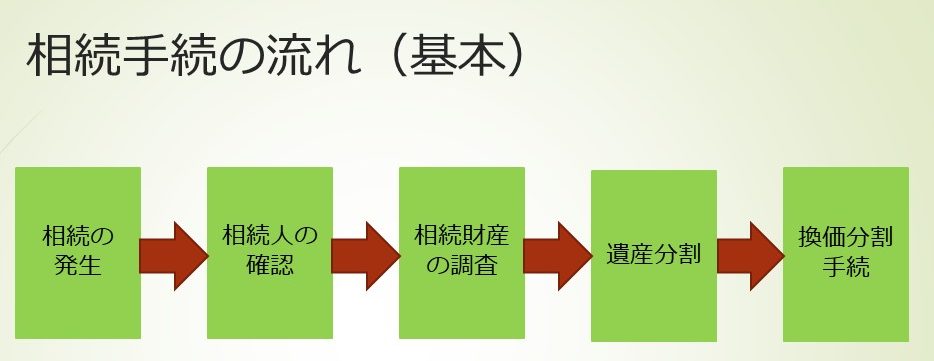

相続手続の流れ

次に相続の手続きの流れについて解説します。

相続は下記のような流れですすんでいきます。

相続の発生:財産を残した状態で、身内の方がお亡くなりになる

↓

相続人の確認:亡くなった方の財産を相続する権利を持った人を確定する

↓

相続財産の調査:相続できる財産について、何がいくらあるのかを確認する

↓

遺産分割:相続できる権利をもった人たちで話し合って、誰がどの財産をいくらもらうか?などを決める

↓

換価分割手続:必要な場合、持ち家などの不動産を売却し、お金に代えた上で、相続人間で分割をする

ざっくりとこんな流れになります。

それぞれについてもう少し詳しく見ていきましょう。

相続人の確認

亡くなった方の財産をもらう権利をもった人のことを「相続人」と呼びます。

ここでは、どの範囲の親族が「相続人」としての権利があるのかを解説していきます。

亡くなった方は、「被相続人」と呼ばれます。

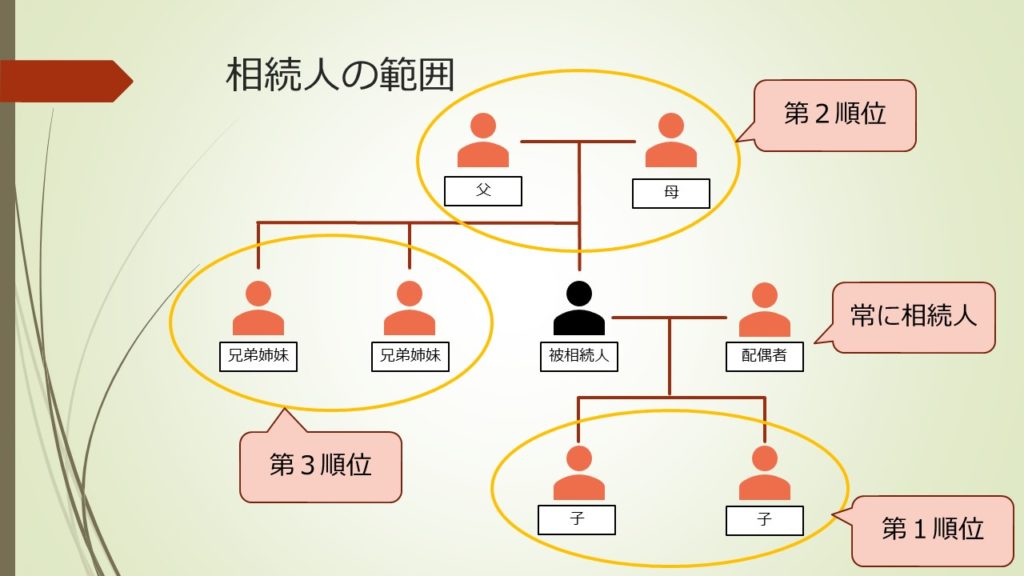

1 相続人の範囲(誰がもらえるか?)

相続人は基本的に「配偶者(妻・夫)」と「親族の誰か」

相続人が誰になるかはいくつかパターンがあります。

ただ基本的には、「配偶者(亡くなった方の妻・夫)」と「親族の誰か」になります。

そして、この「親族の誰か」が一体誰になるのかは優先順位が民法で決まっています。

基本的には下記のような優先順位になります。

| 第1順位 | 配偶者 + 亡くなった方の子供・孫(直系卑属) |

| 第2順位 | 配偶者 + 亡くなった方の父・母(直系尊属) |

| 第3順位 | 配偶者 + 亡くなった方の兄弟姉妹 |

亡くなった方の妻や夫は必ず相続の権利がある

まず必ず、相続人としての権利をもらえるのは配偶者(亡くなった方の妻や夫)です。

離婚していた場合や、内縁の妻や夫の場合は、相続人としての権利は通常ありません。

| ポイント |

|---|

| 配偶者(亡くなった方の妻や夫):常に相続人となります |

配偶者以外の相続人には優先順位がある

亡くなった方の配偶者以外の相続人には優先順位があります。

まず最も優先順位が高いのが亡くなった方の子供(直系卑属)です。

その次に、優先順位が高いのが、亡くなった方の父、母(直系尊属)。

さらにその次に、亡くなった方の兄弟姉妹となります。

子供がもし亡くなっている場合は、孫が優先順位が一番高くなります。

子供も孫もいない場合は、亡くなった方の父母に相続人としての権利がまわってきます。

その父母も亡くなっている場合にやっと兄弟姉妹に権利がまわってくるのです。

もし、兄弟姉妹も亡くなってしまっている場合は、兄弟姉妹の子供(亡くなった方の姪・甥)が相続人となります。

| ポイント |

|---|

| 配偶者以外の相続人は優先順位があって、亡くなった方の子→亡くなった方の父母→亡くなった方の兄弟姉妹の順に相続人になれる。 |

2 法定相続分(いくらもらえるか?)

ここまで、誰が相続する権利もっているのか、について解説してきました。

次は、多くの方が、気になる「いくらもらえるのか?」について解説します。

これも実は、民法で誰にいくらもらう権利があるかは決められているのです。

これを法定相続分とよびます。

法定相続分は基本的にはこの表のようになります。

| 配偶者 + 亡くなった方の子が相続人 | 配偶者1/2、子1/2 |

| 配偶者 + 亡くなった方の父・母が相続人 | 配偶者2/3、父・母1/3 |

| 配偶者 + 亡くなった方の兄弟姉妹が相続人 | 配偶者3/4、兄弟姉妹1/4 |

では、例えば子供が兄妹で2名いるとどうなるのでしょう?

配偶者 + 亡くなった方の子(兄・妹2人)が相続人

この場合は、

配偶者1/2、兄1/4、妹1/4

となります。

このように、同じ優先順に複数の相続人がいれば、法定相続分を均等に分けることになります。

3 借金は相続しなくていい!?相続放棄・限定承認

基本的に相続人は、亡くなった方(被相続人)の財産に関するすべての権利義務を受け継ぐことになります。

とはいえ、亡くなった方が多額の借金を抱えていた場合などは、当然相続したくないわけです。

このようなケースで検討されるのが相続放棄、限定承認の制度です。

相続は嫌ならしなくてもいい。相続放棄とは?

相続人は相続自体を放棄する権利も持っています。

亡くなった方の財産や借金などすべての権利を放棄することを、「相続放棄」と呼びます。

相続人は、最初から相続人ではなかったものされます。

相続放棄は、亡くなった方(被相続人)に大きな借金があったり、債務超過の場合に行われることが多いです。

とはいえ、法律上、特に理由は必要とされません。

相続手続に関わりたくない、他の相続人に自分の相続分を譲りたいなどの目的で行われることもあります。

相続放棄を行う場合には、自分が相続に関係することを知ったときから3か月以内に、家庭裁判所に相続放棄の申請を行うことが必要です。

ただし、相続財産が何もないと思っていたにも関わらず、後から実は多額の借金があったことが判明した場合などは、相続開始時から3か月が経過していても相続放棄が認められる場合があります。

相続開始時から3か月を経過した場合の相続放棄の可否については以下の記事で詳細を解説しています。

また、相続財産の内容が複雑で、相続放棄をすべきかどうかの検討に時間を要する場合、家庭裁判所に期間の伸長を求めることもできます。

これは「熟慮期間の伸長」とよばれます。

プラスになるときだけ相続できる。限定承認とは?

限定承認とは、簡単にいうと、財産がプラスになるときだけ相続するという相続人にとっては嬉しい制度です。

ただ、手続きの複雑さや申請に必要なハードルが高いことがあり、実際はあまり多く使われていません。

相続財産が債務超過であるかどうかが不明で、相続財産の中から借金を返済できる限度で相続したいという場合に検討されることがあります。

限定承認も、自分が相続に関係すると知ったときから3か月以内に、家庭裁判所に限定承認の申請を行うことが必要です。

相続放棄の場合と異なるのは、限定承認の申請は相続人全員(相続放棄をした者は除く)が共同して行う必要がある点です。1人でも反対の相続人がいた場合は利用できません。

限定承認は、プラス財産だけ相続できるという面では一見便利な制度です。

しかし、借金を整理する、相続財産管理人の選任など手続が複雑であったり、相続財産の換価は競売が原則であったりと使い勝手にやや問題があるため、実際に使われることはそこまで多くありません。

「熟慮期間の伸長」を求められる点は相続放棄の場合と同じです。

相続財産の調査

誰がどれぐらいの割合もらえるかが決まったら、具体的に相続できる財産は何がいくらあるのかを確認しないといけません。これが、「相続財産の調査」です。

まずは、どんなものが相続できる財産になるのかを説明していきます。

1 こんなもの持ってませんか?調査すべき相続財産

財産と呼ばれるものは数多くありますが、一般的には下記のようなものになります。

| 預貯金 | 普通預金、定期預金など |

| 不動産 | 持ち家、ビル、建物、土地、借家権、借地権など |

| 債権、有価証券 | 貸付金、株式、FX、仮想通貨、ゴルフ会員権など |

| 動産 | 自動車、宝石、貴金属、家具、美術品など |

亡くなった方が上記のようなものを財産としてもっていないかを調査する必要があります。

また貸金庫などを利用している場合もあるので、もし亡くなった方が貸金庫を利用している場合は早めに貸金庫の開扉手続をします。

財産だけでなく、借金などの債務があるかどうかも相続手続に大きな影響を及ぼすので、併せて調査を行います。

相続債務がある場合の相続手続については、以下の記事で解説しています。

2 相続の対象とならない財産

相続の対象にならない財産というのもあります。

死亡保険金、死亡退職金、確定拠出年金、未支給年金などは原則として相続の対象となりません。

これらの各支給の請求権は、契約や法律の定めによって指定された受取人固有の権利となります。

ただし、これらの財産についても、みなし相続財産としての相続税課税や一時所得としての所得税課税など課税関係の検討は必要になります。

また、保険契約の定めや相続関係によってはこれらの財産が相続財産に含まれるケースもあるので注意が必要です。

相続財産の範囲、調査方法などについては、以下の記事で詳細に解説しています。

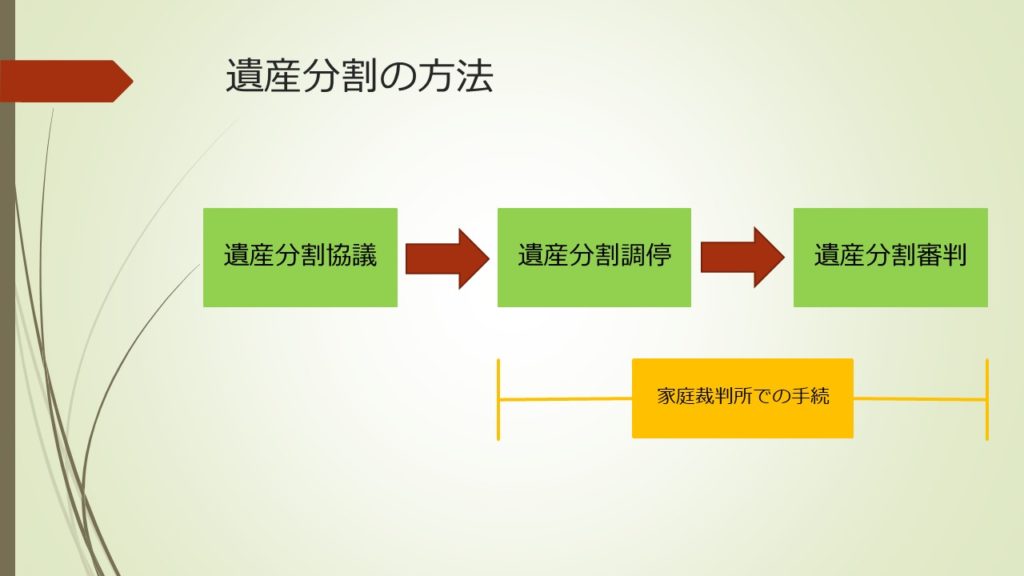

遺産分割の方法

1 いざ話し合い!遺産分割協議

さぁ、相続の対象になる財産を整理したら、いよいよその財産をどう分けるかの話し合いがはじまります。

これを「遺産分割協議」と呼びます。

遺産分割協議は、相続人全員が参加して行う必要があります。

相続人の中に行方不明者がいたり、認知症などにより十分な判断能力を有していない者がいたりする場合は、「不在者財産管理人」や「成年後見人」等を検討する必要があります。

不在者財産管理人には、行方不明の相続人の親族が選ばれることもあれば、弁護士などの専門家が選ばれることもあります。

不在者財産管理人の選任申立手続などについては、以下の記事で詳細を説明しています。

成年後見人とは、専門家が選任されることもありますが、認知症などで判断能力が無い方のお世話をしてきた親族が選ばれることも多いです。

成年後見人の選任申立手続については、以下の記事で詳細を解説しています。

遺産分割協議に際して作成する遺産分割協議書の詳細は以下の記事で解説しています。

2 意見が合わないときは裁判所へ・・。遺産分割調停

相続人全員で話し合っても意見が合わないことは当然あります。

その場合は、誰かが家庭裁判所に調停の申立てを行うことになります。

この調停を「遺産分割調停」と呼びます。

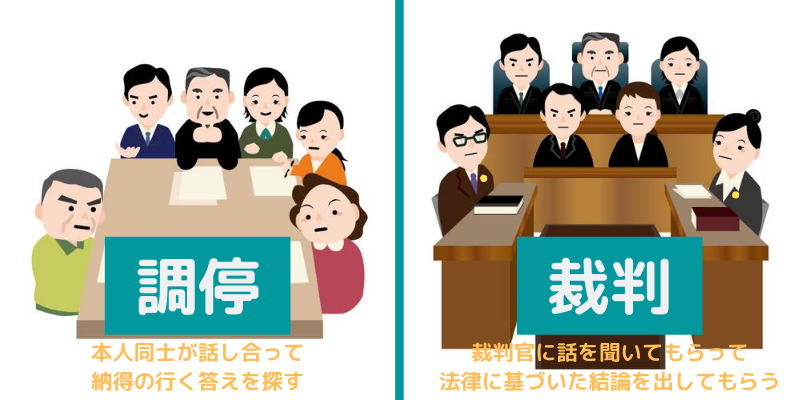

「調停」というのは多くの方がイメージする弁護士や、検察官、裁判官などが議論を重ねるいわゆる「裁判」(訴訟)とは違って、あくまで相続人同士の話し合いの場です。

相続人同士だけで話し合っても埒があかないときに、裁判所から選任された第三者(調停委員)を交えて再度話し合いを行う場を「調停」といいます。

「調停」で第三者も交えますが、話し合うのはあくまで相続人同士です。

相続などの家事事件において、弁護士や裁判官が登場する「裁判」は、「調停」で問題が解決しなかったときに行われるものになります。

調停の場所(管轄裁判所)は、相手方(裁判所に申し立てを行った相続人以外の人間)の住所を管轄している家庭裁判所となります。

遺産分割調停についても、相続人全員の手続参加が必要となります。

遺産分割調停の手続きの詳細は下記の2つの記事でも解説しています。

3 最後は裁判所に決めてもらう。遺産分割審判

調停でも意見が対立して話し合いが決裂した場合は、家庭裁判所の審判により遺産分割が行われます。

調停が不成立となった場合、原則として家庭裁判所の審判手続に当然移行しますので、別途の審判申立てを行う必要は通常ありません。

遺産分割審判の手続の詳細は以下の記事でも解説しています。

揉めないための準備が肝。遺言制度

ここまで、調停や裁判など揉めたときの話をしてきました。

とはいえ、当然、身内同士で揉めるというのは誰もが避けたいことです。

そこで、大事なのが「遺言制度」になります。

遺言の種類

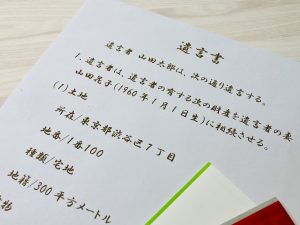

遺言書というと、「〇〇の家は〇〇に譲る。〇〇の土地は〇〇に譲る。〇〇には〇〇円を譲る。」という亡くなった方が誰に相続するかの意思を示した手紙みたいなものをイメージされる方が多いと思います。

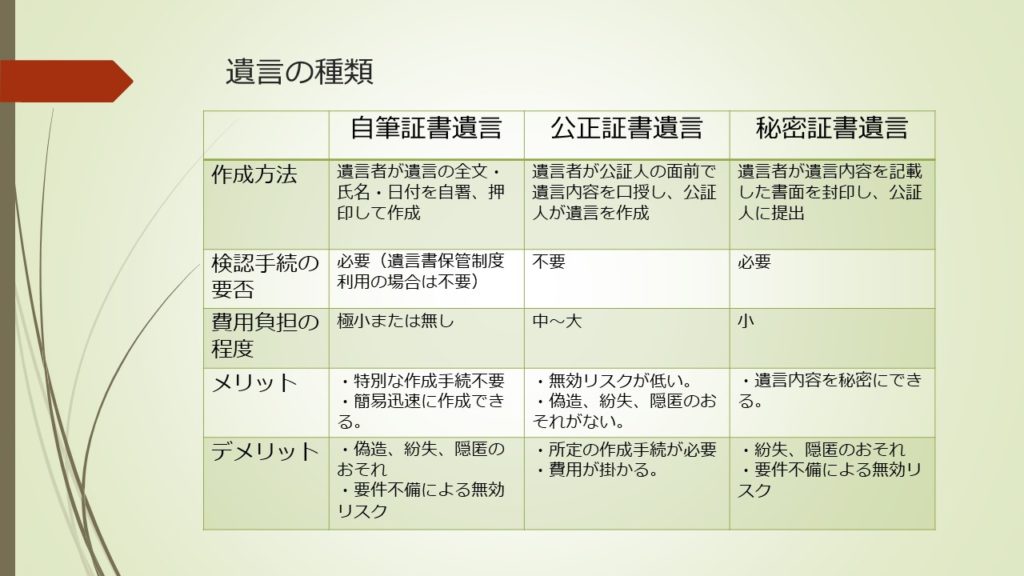

実はこの遺言は3種類あります。

1 亡くなった人が自分で書く。自筆証書遺言

自筆証書遺言とは、遺言者が遺言の全文、日付、氏名を自署し、押印をすることによって作成する遺言です(ただし、目録等はPC作成可)。

自筆証書遺言のメリットは、特別な手続を経ることなくお手軽に作成できる点です。

また、完全に自分で書けばもちろん無料です。

一方で、デメリットは、他の相続人による偽造や隠匿のリスクがあったり、必要事項の記入漏れで無効になってしまうリスクがあったりする点です。

また、自筆証書遺言については、原則として家庭裁判所での検認手続が必要となります(遺言書保管制度を利用する場合を除く)。

とにかく簡易迅速に遺言書を作成できるというメリットは大きく、ある程度は利用されています。

ただ、上記のように自筆証書遺言は、後から遺言書が本当に有効かどうかで揉めるリスクがどうしてもあります。

後から揉めるリスクをできる限り少なくするためにあるのが、次に説明する公正証書遺言です。

もしくは、こちらの記事で説明している遺言書書保管制度を利用することもリスクを減らす方法のひとつになります。

2 プロと話し合って書くから安心。公正証書遺言

公正証書遺言は、遺言者が公証人という法律・契約のプロの目の前で、遺言内容を口頭で話し、公証人がその内容を書き留めることによって作成する遺言です。

公証人は、通常、裁判官などの法律家として長年の経験を経てきた人の中から任命されます。

公正証書遺言のメリットは、専門家である公証人が作成するため、自分で書くより適確な遺言を作成することができる点です。

また、公証役場で遺言書の原本が保管されるため、偽造・隠匿のリスクがないこと、そして裁判所による検認手続が不要となることです。

一方で、デメリットは、作成手続について公証人との打ち合わせなどが必要となるため、手続にある程度の時間が掛かること、所定の作成手数料が掛かることなどです。

このようなデメリットはありますが、確実性安全性が最も高い遺言作成手続であるため、特別な事情がない限り、当事務所では公正証書遺言の作成をお勧めしています。

公正証書遺言の書き方やメリット・デメリットの詳細は下記の記事も参考にしてください。

3 内容は本人だけの秘密。秘密証書遺言

秘密証書遺言は、遺言者が遺言の内容を自分で書き、自分で封をした状態で、公証人に提出するという手続によって作成する遺言です。

秘密証書遺言のメリットは、その名のとおり遺言内容の秘密を確保することができる点です。

秘密証書遺言の内容は公証人にも知られることがなく、作成者本人しか内容を知らない状態になります。

一方で、デメリットは、秘密証書遺言は公証役場で保管されるわけではないため、自筆証書遺言と同じく紛失、隠匿のリスクがあることです。

また、遺言内容を公証人が確認するわけではないため、内容不備による無効リスクが残ること、家庭裁判所の検認手続が必要となることなどです。

現実的には、遺言内容を自分が死ぬまで絶対に秘密したいというような人は多くなく、秘密証書遺言が作成されるケースはかなり少ないものとなっています。

身内同士で揉めることを予防するためには、当然、相続に関わる人たちに事前に内容が知られても問題が生じないような遺言を作成すべきです。

そのため特別な事情がない限り、より確実性の高い公正証書遺言を当事務所としてはお勧めしています。

遺言執行者

1 遺言執行者とは

遺言執行者とは、簡単にいうと遺言書に書いたとおりに、お金や不動産などの相続手続を行ってくれる人です。

具体的には、不動産の名義変更手続や、亡くなった方の預金がある金融機関で預金を解約したりなど、遺言の内容を実現するために必要とされる手続を行ってもらうことになります。

2 どんなときに遺言執行者は必要なのか?

不動産や金融機関などの手続は、特別な知識が無い相続人でも行うことができます。

そのため、遺言執行者の選任が必ず必要となるわけではありません。

ただし、複数の相続人がいる場合、相続手続は相続人全員が共同して行う必要があります。

そのため、例えば金融機関毎に委任状や印鑑証明書の提出が必要となるなど手続が煩雑となり、時間もかかるでしょう。

遺言執行者の選任されている場合は、遺言に定められた事項については遺言執行者の権限で行うことができるため、相続人の手続の負担は軽くなります。

また、遺言執行者に専門家を選べば、迅速に手続を行うことが可能となります。

そのため、相続人が手続を行うことができる場合でも、相続人の負担軽減や遺言内容の迅速な実現の観点から、遺言執行者を決めることが望ましい場合も多くあります。

3 どうやって決まるの?遺言執行者の選任方法

遺言執行者の選任方法は以下の2つです。

①遺言により指定する。

②家庭裁判所に対し、遺言者執行者選任申立てを行う。

はじめから遺言執行者の選任を予定している場合は、①の方法によることが通常です。

この場合、遺言の中に、遺言執行者の指名や選び方を記載します。

遺言による指定がない場合や遺言で指定されていた者が遺言執行者就任を辞退した場合などは、②の方法による遺言執行者の選任を検討することになります。

管轄裁判所は、遺言者の最後の住所地の家庭裁判所です。

遺言執行者を指定するメリットや選任方法などについては、以下の記事でも詳細に解説しています。

遺留分

1 遺留分とは

ドラマや小説でよくある筋書きで、莫大な財産をもった方が遺言書に「私の財産は全額〇〇に寄付する」と書いて亡くなって、財産をもらえると思っていた子どもたちががっかりする、、、というような話があります。

しかし、現実の法律では、遺言でいくら本人が全額寄付すると書いたとしても、子どもたちには最低限度の相続分を請求する権利をもっています。

それが、遺留分です。

遺留分は、兄弟姉妹を除く法定相続人(亡くなった方の妻・夫や子供など)に保障される最低限度の相続分のことを言います。

本来、自分の財産については、遺言によって自由に処分できるはずなのですが、遺言によってもこの遺留分を侵害することはできません。

例えば、子Aと子Bが相続人である場合に、子Aに全財産を相続させる旨の遺言を作成したとしても、子Bは遺留分に相当する相続財産(金銭請求権)の取得を主張することができます。

なお、遺留分が問題となるのは、遺留分を侵害する内容の遺言(遺贈)または生前贈与がある場合です。

いずれもない場合には、遺留分が問題となることはありません。

2 遺留分の計算

相続財産のうちの遺留分の割合は、

(1)直系尊属(亡くなった方の父・母)のみが相続人である場合は、3分の1

(2)(1)以外の場合は、2分の1

となります。

相続人が2人以上いる場合、各相続人の遺留分は、法定相続分に応じて計算されます。

例えば、配偶者(亡くなった方の妻・夫)と子2名が相続人である場合

①直系尊属のみが相続人である場合以外の場合ですから、相続財産のうちの遺留分の全体割合は2分の1

②各相続人の遺留分は、この遺留分の全体割合を法定相続分に応じて分けるため、

配偶者の遺留分 1/2(遺留分の全体割合)×1/2(法定相続分)=1/4

子の法定相続分 1/2(遺留分の全体割合)×1/4(法定相続分)=各1/8

となります。

6000万円相当の相続財産があった場合は、配偶者は1500万円相当額の遺留分を主張することができ、子2人はそれぞれ750万円相当の遺留分を主張することができることになります。

遺留分の計算方法の詳細については、以下の記事を参照ください。

3 遺留分の行使方法

「財産は全額〇〇に相続する」といった遺留分を侵害する内容の遺言を書かれても、それは勝手に無効になるわけではありません。

誰も何も言わなければ、遺言のとおりとなってしまいます。

遺留分を主張するためには、遺留分侵害額請求権(2019年6月30日までに発生した相続については遺留分減殺請求権)を行使することが必要となります。

遺留分侵害額請求権は、相続の開始及び遺留分を侵害する内容の遺言(遺贈)・生前贈与があったことを知ったときから1年以内、かつ、相続開始から10年を経過する前に行使することが必要です。

多くのケースでは、遺言の存在を知ったときから1年間が遺留分侵害額請求権の行使期間となります。

遺留分侵害額請求権の行使方法は、法律上、特に限定されていませんが、実務上は内容証明郵便によって行使することが通常です。

遺留分侵害請求については下記の記事で詳しく解説しています。

また、遺留分の請求を受けた場合の対応方法については、以下の記事を参照ください。

相続に関する税金の基礎知識

最後に、相続税について説明をします。相続税の申告には期間が決められているので、税理士さんなど交えて迅速に対応していく必要があります。

〇準確定申告(4か月以内)

被相続人(亡くなった方)が生前に確定申告を行っていた場合には、相続開始から4か月以内に所得税の準確定申告を行う必要があります。

〇相続税申告(10か月以内)

相続税の申告を行う必要がある場合には、相続の開始があったことを知った日の翌日から10か月以内に相続税申告を行う必要があります。

相続財産の課税価格の合計額が遺産に係る基礎控除額(基本計算式は3000万円+600万円×法定相続人の人数)を超える場合には、相続税申告が必要となります。

相続税額の目安は、以下の算定表により算出できます。

まとめ

上記の相続手続きの流れをもう一度まとめると下記のようになります。

相続の発生:財産を残した状態で、身内の方がお亡くなりになる

↓

相続人の確認:亡くなった方の財産を相続する権利を持った人を確定する

↓

相続財産の調査:相続できる財産について、何がいくらあるのかを確認する

↓

遺産分割:相続できる権利をもった人たちで話し合って、誰がどの財産をいくらもらうか?などを決める

↓

換価分割手続:必要な場合、持ち家などの不動産を売却し、お金に代えた上で、相続人間で分割をする

相続手続きの流れについて、大まかな全体像解説しました。

相続手続きをスムーズに終わらせるためには、事前の情報収集が大事です。

独学だけでは、難しい面もあると思いますので、お近くの弁護士など、相続に詳しい専門家のちからもぜひ活用してみてください。